Remboursement des coûts d’utilisation en service commandé d’un véhicule personnel

Année modèle 2026

Étude préparée pour le Secrétariat du Conseil du Trésor du Canada

par Corporate Fleet Services

1. Sommaire

Le Secrétariat du Conseil du Trésor du Canada a confié à la firme Corporate Fleet Services (CFS) le mandat de faire l’évaluation annuelle des taux de remboursement au kilomètre des déplacements des fonctionnaires devant utiliser leur véhicule particulier en service commandé. Au cours de cette étude, on évalue toutes les dépenses d’utilisation des véhicules et on formule des recommandations concernant les taux de remboursement pour chaque province et chaque territoire du Canada.

La présente étude porte sur les véhicules de l’année modèle 2026 et tient compte des éléments suivants :

- Les prix pour l’année modèle 2026 de quatre différentes catégories de véhicules (berlines compactes, multisegments et VUS compacts, multisegments et VUS intermédiaires et ainsi qu’électriques – cette catégorie comprend les véhicules électriques à batterie et les véhicules hybrides rechargeables); de plus, une catégorie de camion léger a par ailleurs été ajoutée à l’évaluation pour les territoires;

- Les remises du constructeur, les taux d’intérêt et les valeurs résiduelles en vigueur;

- Les véhicules les plus vendus au Canada en 2025 (depuis le début de l'année jusqu'en août 2025) dans chaque catégorie à l’étude, pour un total de 55 véhicules;

- Les achats au comptant, les contrats de financement et les ententes de location en fonction de leur part respective du marché;

- Les primes d’assurance mises à jour des véhicules;

- Les taux d’immatriculation mis à jour;

- Les données mises à jour sur le prix du carburant et les paramètres de la consommation;

- Les dépenses mises à jour liées à l’entretien préventif, aux réparations, aux pneus, en plus de dépenses diverses.

Le présent rapport résume toutes les hypothèses, la méthode, les valeurs et les constatations. Il présente les plus récents taux de remboursement recommandés soumis à l’examen du Secrétariat du Conseil du Trésor du Canada.

1.1 Méthodologie et évaluation

Les recommandations sont formulées pour l’année modèle 2026 par rapport aux taux suivants :

- Les taux de déplacement en service commandé (voyageurs autorisés et remboursés pour utiliser leur véhicule personnel lors de voyages d'affaires gouvernementaux), également appelés les « Taux par kilomètre » dans la Directive sur les voyages du Conseil national mixte (Appendice B); et

- Les taux de transport quotidien (les employés sont remboursés pour les dépenses variables afin d’utiliser leur véhicule personnel pour se rendre à leurs lieux de travail éloignés désignés), également appelés les « Taux par kilomètre réduits » dans la Directive l'aide au transport quotidien du Conseil national mixte (Appendice A).

Ces taux sont présentés au kilomètre parcouru, pour chaque province et chaque territoire. L’objectif consiste à représenter fidèlement les différences des coûts d’utilisation des véhicules à l’échelle du Canada.

Les recommandations sont fondées sur les coûts totaux d’utilisation de véhicules particuliers ou loués. Afin de refléter des conditions réalistes, l’étude part du principe qu’il y a une distance de conduite annuelle de 20 000 kilomètres. On y utilise des durées de possession de quatre et de cinq ans. Les coûts fixes comprennent les dépenses de propriété qui sont composées de la dépréciation, des intérêts sur financement ou location et des taxes ainsi que de l’assurance et de l’immatriculation des véhicules. Les coûts variables englobent le carburant, l’entretien préventif, les réparations, les pneus et les articles divers. Toutes les variations de coûts entre les provinces et les territoires sont prises en considération, tout comme les conditions de conduite particulières dans les trois territoires.

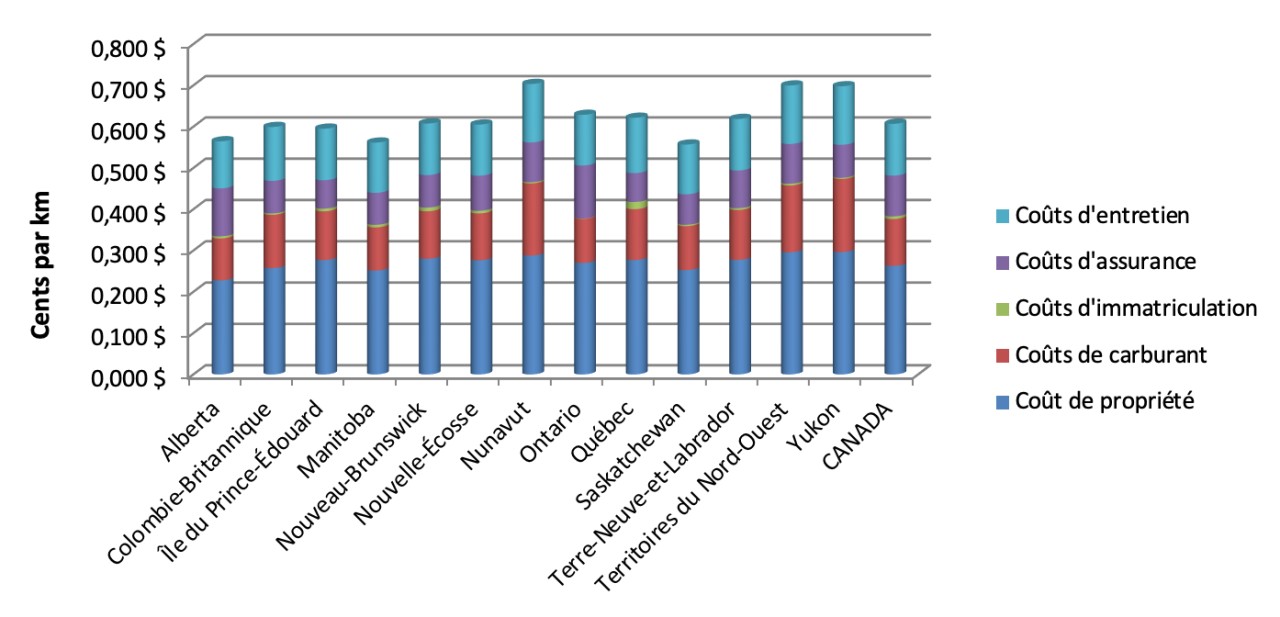

La moyenne nationale pondérée du coût d’utilisation des véhicules particuliers achetés ou loués a été établie à 0,610 $ le kilomètre, comparativement à 0,600 $ lors de la mise à jour précédente sur les prix du carburant (août 2025 pour publication le 1er octobre 2025) et de 0,610 $ lors du rapport annuel précédent (novembre 2024 pour publication le 1er janvier 2025). La légère augmentation par rapport à la dernière mise à jour sur le prix du carburant (août 2025 pour publication le 1er octobre 2025) a été principalement causée par une augmentation générale des coûts d’entretien et d’assurance, partiellement compensé par une légère baisse des coûts totaux de propriété (due principalement à la réduction des taux d’intérêt et à l’augmentation des valeurs de revente des véhicules d’occasion). D’autre part, les prix de l’essence ont varié dans les deux sens partout au Canada en fonction du lieu, ce qui a eu un effet à double sens sur les deux taux de remboursement, certains poussant les taux à la hausse et d’autres à la baisse (par exemple, le Yukon est la seule région qui a connu une diminution d’un demi-cent dans les deux taux en raison de la baisse des prix de l’essence).

Le tableau suivant indique les dépenses canadiennes moyennes par élément de coût, telles qu’elles ont été calculées dans l’étude actuelle, en dollars par kilomètre, avant arrondissement vers le haut au demi-cent le plus près :

|

Élément de coût |

Coût |

Sous-élément de coût |

Coût |

|---|---|---|---|

|

Propriété |

0,263 $ |

Dépréciation |

0,180 $ |

|

Intérêt |

0,034 $ |

||

|

Taxe de vente à l'acquisition |

0,049 $ |

||

|

Immatriculation |

0,006 $ |

Immatriculation |

0,006 $ |

|

Assurance |

0,099 $ |

Assurance |

0,099 $ |

|

Carburant |

0,113 $ |

Carburant |

0,113 $ |

|

Entretien |

0,125 $ |

Entretien préventif |

0,060 $ |

|

Réparations |

0,023 $ |

||

|

Pneus |

0,019 $ |

||

|

Divers |

0,009 $ |

||

|

Taxe de vente sur l'entretien |

0,014 $ |

||

|

Total |

0,606 $ |

Arrondi à 0,610 $ |

0,606 $ |

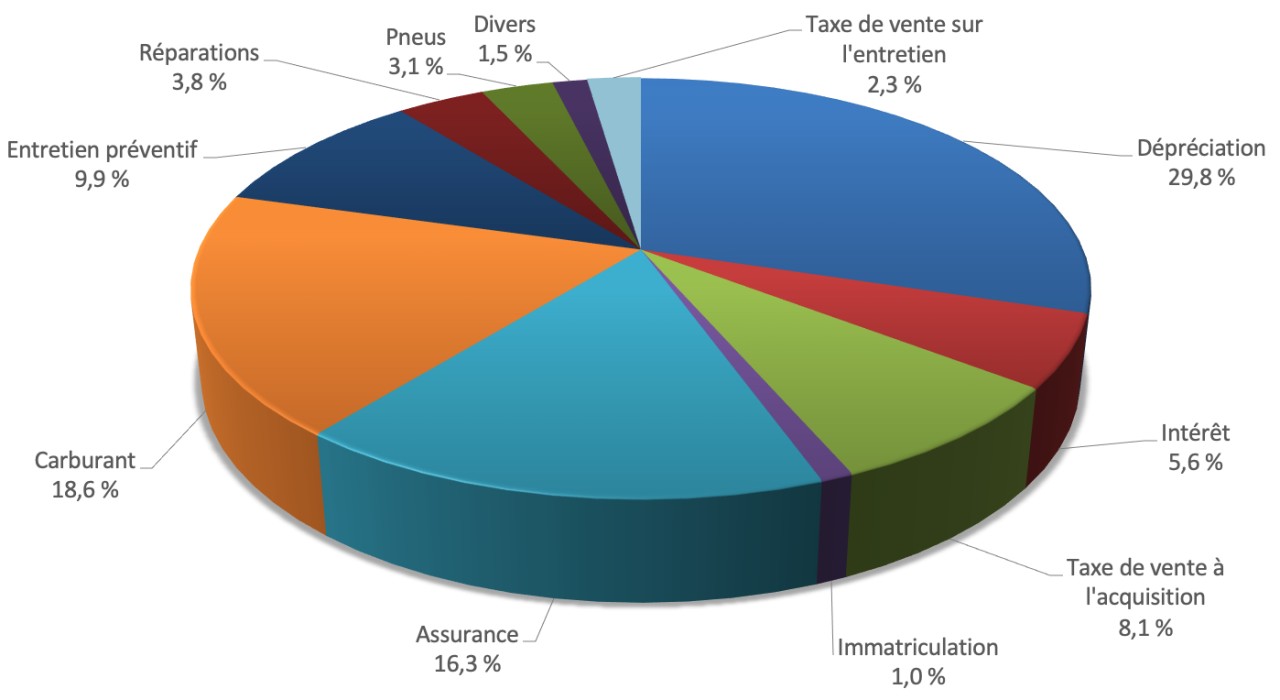

L’élément le plus important des coûts d’utilisation d’un véhicule est la propriété (ce qui comprend la dépréciation, les intérêts et la taxe de vente à l’acquisition), qui représente 43,5 % des coûts totaux, suivi des coûts d’entretien préventif, à 20,6 %, et des dépenses en carburant, à 18,6 %.

2. Préambule

La firme Corporate Fleet Services (CFS) a calculé les taux de remboursement pour les fonctionnaires qui doivent utiliser leur véhicule particulier en service commandé selon la méthodologie et les critères indiqués dans un Énoncé des travaux émis dans le cadre d’une demande de propositions concurrentielles. La firme CFS est donc heureuse de présenter cette étude qui décrit ses constatations et ses recommandations découlant des travaux de recherche approfondis réalisés pour le compte du Secrétariat du Conseil du Trésor du Canada.

2.1 Remarque concernant la méthode

La présente étude reprend point par point la méthode présentée dans l’Énoncé des travaux dans la réponse à la demande de propositions (DP) numéro 24062-22-299 de juillet 2023. Elle reflète également la méthodologie utilisée dans le précédent rapport annuel (novembre 2024 pour publication le 1er janvier 2025) ainsi que les mises à jour subséquentes sur le prix du carburant. L’analyse est réputée représenter fidèlement les coûts en vigueur sur le marché canadien de l’automobile, et elle est décrite en détail dans les sections 3 à 6.

2.2 Recommandations stratégiques

Nous avons pour opinion que les fonctionnaires devraient continuer de se voir rembourser leur utilisation pour service commandé d’un véhicule personnel aux cents par kilomètre, pratique qui est d’usage depuis 1999. Cette pratique est réputée conforme aux pratiques actuelles des secteurs public et privé, en plus de représenter une méthode de remboursement équitable et simple qui s’harmonise avec les politiques de remboursement acceptées dans l’ensemble du Canada.

Toutefois, puisqu’il y a d’importantes différences entre les dix provinces et les trois territoires canadiens, ces taux sont calculés séparément pour chaque province et chaque territoire, de manière à tenir compte des différences sur les coûts d’utilisation des véhicules.

3. Méthodologie et détermination des éléments de coûts

3.1 Hypothèses

La présente étude a pour objectif de déterminer les taux de remboursement pour l’utilisation en service commandé d’un véhicule personnel par des fonctionnaires de façon à refléter les conditions du marché automobile canadien actuel, de manière aussi précise que possible. Pour ce faire, on a effectué une analyse approfondie de tous les éléments sur le total des coûts d’utilisation d’un véhicule.

La méthodologie employée tient compte de tous les éléments indiqués dans l’Énoncé des travaux qui étaient ceux utilisés dans le rapport annuel précédent (novembre 2024 pour publication le 1er janvier 2025). Le but était de calculer les différents taux de remboursement, en cent le kilomètre, séparément pour les dix provinces et trois territoires canadiens. Dans cette optique, nous avons réalisé une collecte et une analyse des données afin de calculer le coût des éléments suivants, qui représentent les coûts totaux de l’utilisation d’un véhicule personnel :

- Dépenses fixes :

- Propriété :

- Dépréciation;

- Rabais de vente au détail courants;

- Méthodes de financement;

- Taux d’intérêt en vigueur;

- Taxes de vente applicables;

- Valeurs de revente projetées;

- Immatriculation;

- Assurance.

- Propriété :

- Dépenses variables :

- Carburant;

- Entretien de véhicule :

- Entretien préventif;

- Coûts prévus des réparations allant au-delà de la période de garantie du constructeur;

- Pneus;

- Dépenses diverses.

Tous les calculs ont été réalisés sur la base de périodes de propriété de quatre et cinq ans et d’une distance d’utilisation annuelle moyenne de 20 000 kilomètres pour tous les véhicules.

En outre, afin d’évaluer les primes d’assurance en vigueur par province et territoire, nous avons utilisé une fourchette démographique correspondant au fonctionnaire moyen. Les données démographiques sont basées sur les données disponibles du Secrétariat du Conseil du Trésor du Canada ainsi que de Statistique Canada. Les caractéristiques suivantes ont été utilisées :

- CONDUCTEUR : 43 ans, homme ou femme, marié(e), avec plus de 20 ans d’expérience de conduite, excellent dossier de conducteur (aucun accident au cours des cinq dernières années), employé(e) à temps plein, niveau d’études postsecondaires;

- VÉHICULE : Toyota RAV4 2025 LE à traction intégrale, ayant un coût total de 35 615 $, plus les taxes applicables, financement assuré par Toyota Financial Services, distance annuelle prévue de 20 000 kilomètres par an, jusqu’à 15 % en déplacements professionnels et une distance de conduite moyenne de 15 kilomètres par jour pour se rendre au travail;

- PROTECTION : La responsabilité civile (1 000 000 $ pour l’ensemble des provinces et des territoires, protection complète et collision incluse, avec une franchise qui varie généralement entre 250 $ et 500 $ selon ce qu’offre la compagnie dsassurance en particulier).

Le graphique circulaire qui suit donne un aperçu de la proportion des coûts de chaque élément dans le total des frais d’utilisation d’un véhicule :

|

Catégorie de coût |

Pourcentage |

|---|---|

|

Dépréciation |

29,8 % |

|

Carburant |

18,6 % |

|

Assurance |

16,3 % |

|

Entretien préventif |

9,9 % |

|

Taxe de vente à l'acquisition |

8,1 % |

|

Intérêt |

5,6 % |

|

Réparations |

3,8 % |

|

Pneus |

3,1 % |

|

Taxe de vente sur l'entretien |

2,3 % |

|

Divers |

1,5 % |

|

Immatriculation |

1,0 % |

3.2 Choix des véhicules

Afin de représenter le marché canadien, nous avons réalisé une étude approfondie pour toutes les provinces et tous les territoires, et nous nous sommes concentrés sur 55 modèles de véhicule (plaques signalétiques) regroupés dans quatre catégories de véhicules pour les provinces et dans trois catégories pour les territoires. Les modèles étudiés représentent une grande portion du marché de l’automobile canadien, et l’on estimait qu’ils étaient représentatifs des types de véhicules utilisés par les fonctionnaires.

La liste suivante décrit les paramètres utilisés :

- L’étude tient compte des catégories de véhicules suivantes, qui sont répandues dans le paysage automobile canadien :

- Berlines compactes;

- Multisegments et VUS compacts;

- Multisegments et VUS intermédiaires;

- Véhicules électriques (à batterie et hybrides rechargeables);

- Camionnettes légères (pour les territoires seulement);

- Pour chacune de ces catégories, on a étudié les modèles de véhicules les plus vendus chez les constructeurs pertinents (d’après les ventes au Canada), ce qui correspond à environ 79 % du marché canadien dans les catégories respectives. Pour les berlines compactes, les multisegments/VUS intermédiaires ainsi que les véhicules électriques, on a choisi 10 véhicules pour chaque catégorie. Pour les véhicules multisegments/VUS compacts, on a choisi 20 véhicules. La catégorie de camionnettes comprend 5 plaques signalétiques étant donné le faible nombre de ces types de véhicules offerts sur le marché canadien (se référer à la section 6.1 - Choix d’un véhicule dans les territoires pour plus de détails). Cependant, conformément à l’approche précédente, aucun véhicule de luxe ou commercial n’a été inclus dans cette étude, car à notre avis, ces véhicules ne reflètent pas le choix typique du fonctionnaire moyen.

- Afin de tenir compte de manière exacte sur les coûts de tous les modèles à l’étude, nous avons attribué à chaque véhicule un pourcentage de pondération directement proportionnel aux ventes totales depuis le début de l'année jusqu'en août 2025. Par la suite, nous avons calculé la moyenne de tous les coûts, qu’ils soient fixes ou variables, pour chaque province et territoire, en fonction du pourcentage de pondération attribué à chaque véhicule.

- Voici un tableau indiquant les véhicules à l’étude, la catégorie à laquelle ils appartiennent et la pondération qui leur a été attribuée en fonction des ventes récentes au Canada dans les dix provinces :

|

Marque |

Modèle |

Catégorie |

Pondération pour les provinces |

Prix année modèle 2026* |

|

Honda |

Civic |

Compacte |

3,7 % |

34 030 $ |

|

Toyota |

Corolla |

Compacte |

2,9 % |

27 460 $ |

|

Hyundai |

Elantra |

Compacte |

2,9 % |

26 699 $ |

|

Volkswagen |

Jetta |

Compacte |

1,9 % |

30 545 $ |

|

Kia |

K4 |

Compacte |

1,6 % |

28 645 $* |

|

Mazda |

3 |

Compacte |

1,6 % |

29 945 $* |

|

Nissan |

Sentra |

Compacte |

1,1 % |

27 898 $* |

|

Volkswagen |

Golf |

Compacte |

0,4 % |

38 945 $ |

|

Subaru |

Impreza |

Compacte |

0,3 % |

33 720 $ |

|

Toyota |

Prius HEV |

Compacte |

0,1 % |

40 225 $ |

|

Toyota |

RAV4 |

Multiseg./VUS compact |

8,6 % |

35 615 $* |

|

Honda |

CR-V |

Multiseg./VUS compact |

6,4 % |

41 775 $ |

|

Hyundai |

Tucson |

Multiseg./VUS compact |

3,8 % |

37 399 $ |

|

Nissan |

Kicks |

Multiseg./VUS compact |

3,7 % |

31 528 $ |

|

Subaru |

CrossTrek/XV |

Multiseg./VUS compact |

3,7 % |

32 890 $ |

|

Nissan |

Rogue |

Multiseg./VUS compact |

3,7 % |

36 428 $ |

|

Ford |

Escape |

Multiseg./VUS compact |

3,1 % |

38 394 $ |

|

Volkswagen |

Taos |

Multiseg./VUS compact |

2,8 % |

34 270 $ |

|

Mazda |

CX-5 |

Multiseg./VUS compact |

2,8 % |

35 095 $* |

|

Kia |

Sportage |

Multiseg./VUS compact |

2,7 % |

36 195 $ |

|

Chevrolet |

Equinox |

Multiseg./VUS compact |

2,7 % |

38 599 $ |

|

Hyundai |

Kona |

Multiseg./VUS compact |

2,6 % |

30 799 $ |

|

Chevrolet |

Trax |

Multiseg./VUS compact |

2,4 % |

28 999 $ |

|

Subaru |

Forester |

Multiseg./VUS compact |

2,4 % |

35 990 $ |

|

Kia |

Seltos |

Multiseg./VUS compact |

2,2 % |

29 895 $ |

|

Toyota |

Corolla Cross |

Multiseg./VUS compact |

2,1 % |

31 910 $ |

|

Ford |

Bronco Sport |

Multiseg./VUS compact |

2,0 % |

41 090 $ |

|

Mazda |

CX-30 |

Multiseg./VUS compact |

1,8 % |

31 495 $* |

|

Honda |

HR-V |

Multiseg./VUS compact |

1,8 % |

34 600 $ |

|

Hyundai |

Venue |

Multiseg./VUS compact |

1,7 % |

24 049 $ |

|

Tesla |

Model Y |

Électrique à batterie/hybride rechargeable |

1,5 % |

67 740 $ |

|

Tesla |

Model 3 |

Électrique à batterie/hybride rechargeable |

1,2 % |

62 740 $* |

|

Hyundai |

Kona EV |

Électrique à batterie/hybride rechargeable |

1,1 % |

46 049 $ |

|

Ford |

Mustang Mach E |

Électrique à batterie/hybride rechargeable |

1,0 % |

49 590 $ |

|

Mitsubishi |

Outlander PHEV |

Électrique à batterie/hybride rechargeable |

0,9 % |

50 498 $* |

|

Toyota |

Prius Prime |

Électrique à batterie/hybride rechargeable |

0,7 % |

41 910 $ |

|

Hyundai |

IONIQ 5 |

Électrique à batterie/hybride rechargeable |

0,6 % |

57 549 $ |

|

Volkswagen |

ID.4 |

Électrique à batterie/hybride rechargeable |

0,6 % |

50 695 $* |

|

Hyundai |

Tucson PHEV |

Électrique à batterie/hybride rechargeable |

0,5 % |

55 349 $ |

|

Kia |

EV9 |

Électrique à batterie/hybride rechargeable |

0,4 % |

62 145 $ |

|

Ford |

Explorer |

Multiseg./VUS interm. |

1,5 % |

54 395 $ |

|

Jeep |

Wrangler |

Multiseg./VUS interm. |

1,4 % |

60 585 $ |

|

Hyundai |

Santa Fe |

Multiseg./VUS interm. |

1,4 % |

50 099 $* |

|

Volkswagen |

Atlas |

Multiseg./VUS interm. |

1,4 % |

60 845 $ |

|

Mazda |

CX-50 |

Multiseg./VUS interm. |

1,2 % |

42 145 $* |

|

Ford |

Bronco |

Multiseg./VUS interm. |

1,1 % |

53 660 $ |

|

Toyota |

Grand Highlander |

Multiseg./VUS interm. |

1,1 % |

53 565 $ |

|

Jeep |

Grand Cherokee |

Multiseg./VUS interm. |

1,0 % |

61 765 $* |

|

Honda |

Pilot |

Multiseg./VUS interm. |

1,0 % |

55 350 $* |

|

Mazda |

CX-90 |

Multiseg./VUS interm. |

0,9 % |

48 445 $* |

* Remarque : L’étude actuelle est basée sur les prix de l’année modèle 2025 car pour les véhicules de 2026 les prix n’ont pas encore été publiés. Les prix indiqués n’incluent pas les taxes applicables.

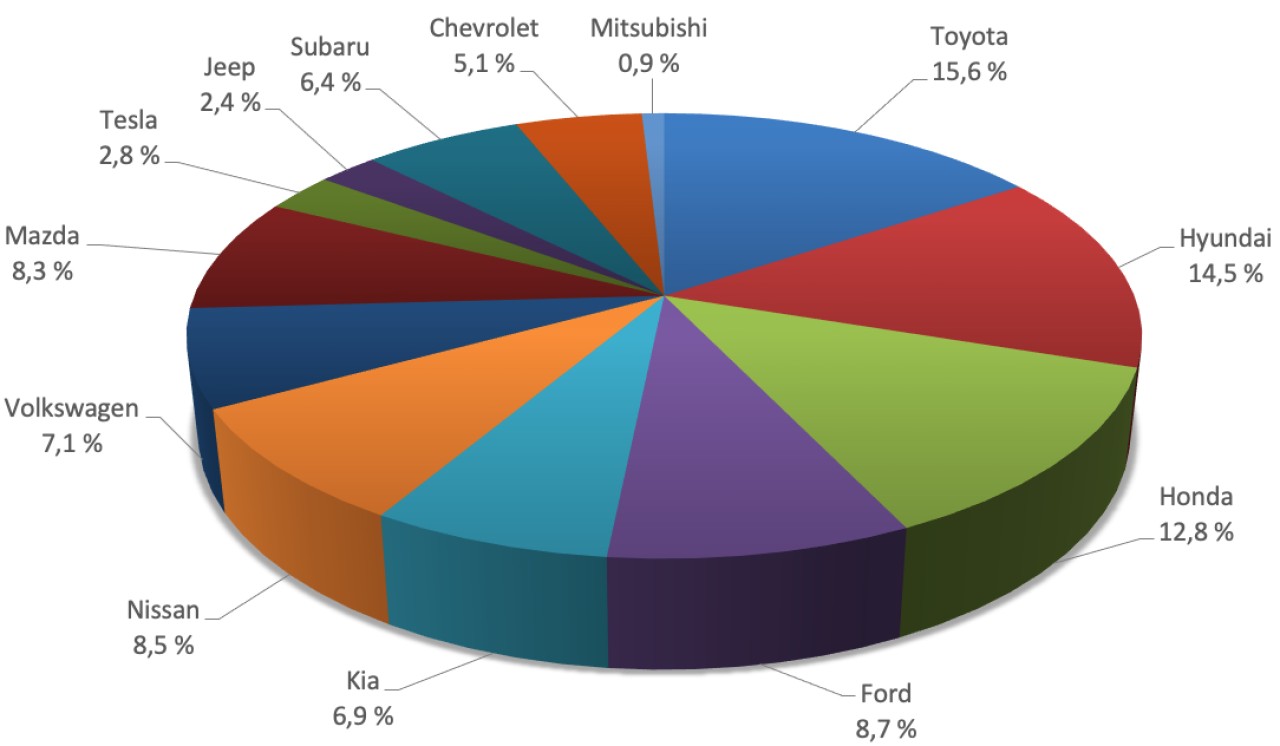

Voici deux graphiques circulaires montrant la pondération de chaque catégorie et de chaque marque, pour tous les véhicules dans l’étude, en fonction de leurs ventes respectives au Canada :

Répartition des véhicules à l’étude par catégorie pour les provinces

|

Catégorie de véhicule |

Pourcentage |

|---|---|

|

Multiseg./VUS compact |

62,9 % |

|

Compacte |

16,7 % |

|

Multiseg./VUS interm. |

11,8 % |

|

Électrique à batterie/hybride rechargeable |

8,6 % |

Répartition des véhicules à l’étude par marque

|

Manufacturier |

Pourcentage |

|---|---|

|

Toyota |

15,6 % |

|

Hyundai |

14,5 % |

|

Honda |

12,8 % |

|

Ford |

8,7 % |

|

Nissan |

8,5 % |

|

Mazda |

8,3 % |

|

Volkswagen |

7,1 % |

|

Kia |

6,9 % |

|

Subaru |

6,4 % |

|

Chevrolet |

5,1 % |

|

Tesla |

2,8 % |

|

Jeep |

2,4 % |

|

Mitsubishi |

0,9 % |

- Pour les trois territoires, un échantillon différent de véhicules a été étudié afin de tenir compte des particularités des territoires, tel qu’il est décrit à la section 6: Coûts d’utilisation dans les territoires.

- Tous les coûts ont été calculés séparément pour :

- Chaque province ou territoire;

- Chaque véhicule à l’étude;

- Chaque élément de coût (dépenses fixes et variables).

3.3 Sources de données

Dans la présente étude, on a utilisé des données du domaine public, des données tirées d’études que nous avons effectuées antérieurement, ainsi que des données provenant de nouveaux travaux de recherche et de consultations auprès de professionnels et d’organismes spécialisés. Pour chaque élément étudié, nous avons confirmé l’exactitude des données en consultant d’autres sources et en établissant des renvois entre les constatations. Toutes les sources de données ont été évaluées sur le plan de la fiabilité, et elles ont été documentées en détail.

3.4 Utilisation de moyennes pondérées

Afin de représenter avec exactitude les conditions actuelles du marché, conformément à la méthodologie utilisée dans le rapport de l’an dernier, la présente étude suit l’approche de la moyenne pondérée au lieu de la moyenne simple en employant des moyennes arithmétiques pondérées lorsqu’il est pertinent de le faire. Cette approche a été jugée nécessaire, car tous les éléments calculés n’apportent pas la même valeur au total. D’après les renseignements les plus récents fournis par Statistique Canada, par exemple, on comptait environ 75 fois plus de véhicules immatriculés en Ontario qu’à l’Île-du-Prince-Édouard. Ainsi, les deux régions apportent à la moyenne globale canadienne une contribution de montants sensiblement différents. Cette méthode a été employée tout au long de l’étude afin de mieux refléter la réalité du marché canadien.

De même, certains modèles se vendent nettement plus que d’autres au Canada, et ils contribuent donc davantage à la moyenne pondérée globale. Par exemple, beaucoup plus de Honda Civic se vendent au Canada que de Mazda 3, plus que le double, donc les coûts d’utilisation de la Honda Civic devraient se refléter de façon proportionnelle dans la moyenne pondérée totale calculée pour chaque élément de coût. Voir la section 3.2 : Choix des véhicules pour obtenir plus de détails.

4. Analyse des dépenses fixes

4.1 Coûts de propriété

4.1.1 Prix des véhicules de modèle de l’année courante

4.1.1.1 Prix des véhicules

Pour chaque véhicule visé par l’étude, nous avons extrait les valeurs du prix de détail suggéré par le fabricant (PDSF) de l’année modèle 2026. Le principal outil employé était Carbook Pro (anciennement connu sous le nom d'AutoQuote), le logiciel le plus utilisé par l’industrie, qui permet d’obtenir les prix de détail à jour de tous les nouveaux véhicules offerts sur le marché canadien. Au moment de l’étude actuelle, on ne connaissait pas encore le prix de 15 modèles de véhicule sur un total de 55. Dans ces cas, nous avons utilisé les valeurs de l’année modèle 2025, et selon notre expérience, ces valeurs varient peu d’une année à l’autre, et les données reflétaient généralement les valeurs de 2026.

Le PDSF est établi par les constructeurs pour toute l’année modèle, et il est valide dans l’ensemble du Canada. Les valeurs extraites de Carbook Pro ont aussi été recoupées aux données publiées par les constructeurs. Le PDSF a augmenté approximativement de 2,5 % en moyenne comparativement à l’année précédente.

4.1.1.2 Principaux rabais des constructeurs

Les constructeurs automobiles offrent des rabais sur les nouveaux véhicules afin d’augmenter les ventes et de se démarquer de la concurrence. Nous avons donc effectué une recherche approfondie afin de déterminer les rabais sur tous les véhicules étudiés. Nous avons utilisé une période d’environ une année, car les rabais varient d’un mois à l’autre et principalement selon le modèle de véhicule et le type d’acquisition (au comptant, financement ou location).

Toutes les données recueillies ont été intégrées à une matrice de 2 145 points de données, puis prises en considération dans le prix d’achat de chaque véhicule, par province et territoire et par le genre d’acquisition. La négociation directe des prix entre les détaillants et les acheteurs particuliers n’a pas pu être prise en considération dans cette étude.

Comme l’année dernière, les constructeurs offrent encore rarement des rabais sur les véhicules neufs. Le rabais moyen pour la récente période de 12 mois n’était que de 251 $, soit une légère diminution par rapport à 316 $ l’année dernière, mais quand même bien sous les rabais d’il y a six ans (avant la pandémie) quand la moyenne était de près de 1 100 $.

4.1.1.3 Droits fédéraux et provinciaux

Des droits provinciaux et fédéraux s’appliquent à l’achat de véhicules neufs, et ils visent en principe à compenser les coûts environnementaux comme l’élimination et le recyclage des fluides de climatisation ou des pneus. Pour les véhicules visés par l’étude, les droits suivants s’appliquent :

- La climatisation – 100 $ (fédéral);

- Les pneus, les coûts environnementaux et les autres droits – de 0 $ à 35 $ (provincial et territorial).

Tous les frais et droits applicables ont été pris en compte au cours de l’analyse.

4.1.1.4 Rabais provinciaux et fédéraux pour véhicules électriques

Au cours de l’année écoulée, le gouvernement fédéral, ainsi que plusieurs gouvernements provinciaux, ont mis en pause, réduit ou carrément supprimé les incitatifs qu’ils offraient auparavant pour l’acquisition de véhicules électriques. Les raisons invoquées sont l’épuisement des fonds alloués ou l’instabilité économique et les coûts élevés. Le programme fédéral Incitatifs pour les véhicules zéro émission (iVZE) a été suspendu en janvier 2025 pour une durée indéterminée, tandis que la Colombie-Britannique a suspendu le sien en mai 2025. La Nouvelle-Écosse et le Nouveau-Brunswick ont mis fin à leur programme en mai et juillet 2025, respectivement. L’Île-du-Prince-Édouard et le Québec ont maintenu leur programme, mais en réduisant les montants offerts.

Dans cet esprit, seules quatre Provinces restantes (le Manitoba, le Québec, Terre-Neuve-et-Labrador et l’Île-du-Prince-Édouard) ainsi que le Yukon offrent encore actuellement des rabais gouvernementaux pour l’acquisition d’un véhicule électrique à batterie (VEB) ou d’un véhicule hybride rechargeable (VHR). Les rabais offerts par les Provinces et les Territoires varient de 1 000 $ à 5 000 $ par véhicule.

Il convient de plus de noter que dans certaines des régions qui maintiennent leur rabais pour achat d’un véhicule électrique, l’admissibilité a changé pour ne s’appliquer qu’aux VEB et VHR fabriqués dans des pays qui ont conclu un accord de libre-échange avec le Canada. Les véhicules fabriqués dans les pays qui n’ont pas conclu d’accord de libre-échange avec le Canada ne sont plus admissibles, ce qui, par exemple, supprime les rabais accordés aux véhicules Tesla fabriqués en Chine. Aux endroits pertinents, les rabais pour véhicules électriques varient aussi selon un certain nombre de facteurs, notamment la capacité de la batterie ou l’autonomie, la taille du véhicule et le PDSF. Toutes ces variations particulières ont été intégrées en conséquence dans la présente étude.

En guise de référence, le tableau suivant énumère tous les rabais provinciaux et fédéraux actuels pour véhicules électriques, selon le type :

|

Région concernée |

|||||

|---|---|---|---|---|---|

|

Genre |

Man. |

Qc. |

T.-N.-L. |

Î.-P.-É. |

Yn. |

|

Véhicule électrique à batterie (VEB) |

4 000 $ |

4 000 $ |

2 500 $ |

4 000 $ |

5 000 $ |

|

Véhicule hybride rechargeable (VHR) à longue autonomie * |

4 000 $ |

2 000 $ |

1 500 $ |

2 000 $ |

5 000 $ |

|

Véhicule hybride rechargeable (VHR) |

1 000 $ |

3 000 $ |

|||

* La définition d’un « VHR à longue autonomie » varie selon le programme, p. ex., le Yukon exige une autonomie de 50 kilomètres ou plus, tandis que le Québec a plutôt des exigences de capacité de batterie. Le Manitoba, Terre-Neuve-et-Labrador et l’Île-du-Prince-Édouard ne font pas de distinction entre les VHR à longue autonomie et les VHR ordinaires.

4.1.2 Méthode d’acquisition de véhicule

Nous avons effectué une recherche sur le marché canadien afin de déterminer les méthodes d’acquisition de véhicule qui sont les plus répandues, de même que la part de marché détenue par chacune d’elles. Avec la légère baisse des taux d’intérêt, on a observé un abandon des achats au comptant au profit du financement et, dans une moindre mesure, du crédit-bail. Les renseignements fournis par l’Association canadienne de financement et de location dans la publication Aperçu du marché canadien 2025 sont utilisés dans l’étude et appuyés par d’autres publications de l’industrie. Par conséquent, au Canada, les trois formes d’acquisition suivantes sont réparties sur le marché actuel des véhicules neufs, comme suit :

- Les achats au comptant (paiement initial) : 18,9 %;

- Les contrats de financement (prêts automobiles) : 54,8 %;

- Les locations de véhicules : 26,3 %.

Par conséquent, afin de représenter avec exactitude la réalité du marché, nous avons analysé les trois modes d’acquisition, puis calculé une moyenne pondérée pour chaque véhicule à l’étude conformément à sa part du marché.

Le coût net depropriété d’un véhicule a été calculé en fonction du mode d’acquisition (comptant, financement ou location). Les trois modes d’acquisition de véhicule ont été abordés avec leurs particularités, de façon proportionnelle à la place qu’ils occupent dans le marché automobile canadien, comme suit :

- Achats au comptant : Le coût de propriété réel est le prix total qui est payé pour le véhicule (y compris le transport ou l’inspection avant la livraison (IAL), tous les frais et droits ainsi que les taxes de vente), moins la valeur de revente projetée (le rendement attendu) après la période de conservation (quatre ans ou cinq ans);

- Véhicules financés : Les véhicules qui sont financés par l’entremise d’une institution financière (par un prêt automobile) coûtent plus cher que les véhicules achetés au comptant en raison des intérêts ajoutés au prix de vente. Nous avons utilisé les taux d’intérêt en vigueur pour tous les calculs, tels qu’ils ont été publiés par les divers constructeurs de véhicules tout au long de l’année (voir le paragraphe 4.1.5 pour obtenir les détails). Le calcul des intérêts payés était fondé sur l’hypothèse selon laquelle, au moment de l’acquisition d’un nouveau véhicule, l’ancien véhicule est échangé ou vendu autrement et le montant est appliqué initialement et par la suite de manière à réduire le coût de capital et par conséquent les frais d’intérêt;

- Véhicules loués : Les véhicules loués personnellement sont habituellement assujettis à des ententes de location non renouvelables. Dans de telles circonstances, le terme « propriété » ne décrit pas correctement l’acquisition, puisque le véhicule est détenu par le bailleur jusqu’à la fin de la période de location. Le coût de la « propriété » doit ensuite être calculé en fonction des paiements mensuels réels engagés par les conducteurs au cours de la période visée, en plus des taxes de vente applicables.

4.1.3 Périodes de conservation de quatre ans et de cinq ans

Nous avons calculé les coûts de propriété pour les périodes de quatre ans et de cinq ans, périodes qui s’étaient révélées représentatives des périodes de conservation moyennes pour le marché automobile canadien. Tous les calculs ont été effectués par véhicule et par province ou territoire, en tenant compte des deux périodes de conservation, et on a calculé la moyenne des résultats afin de produire une valeur par véhicule ainsi que par province ou territoire.

4.1.4 Véhicules conduits sur une distance de 20 000 kilomètres par année

Tous les véhicules à l’étude étaient considérés comme étant conduits sur une distance de 20 000 km par année. Cette valeur est considérée comme un niveau de référence raisonnable aux fins du calcul de tous les remboursements, car en moyenne, au Canada, un véhicule parcourt entre 16 000 à 24 000 km par an. Tous les calculs ont été effectués à l’aide de cette base de référence dans l’ensemble du Canada.

4.1.5 Taux d’intérêt du contrat de financement ou location

Nous avons réalisé une recherche approfondie afin de déterminer les taux d’intérêt en vigueur offerts par les constructeurs automobiles. Les constructeurs offrent ce que l’on appelle des taux subventionnés afin de promouvoir les ventes de véhicules neufs. Habituellement, ces taux sont nettement inférieurs à ceux s’appliquant aux prêts des institutions financières ordinaires. Puisque ces taux réduits sont répandus sur le marché, nous avons jugé qu’il était réaliste de les intégrer à nos calculs.

Les taux d’intérêt varient considérablement selon les facteurs suivants :

- Le constructeur du véhicule;

- Le modèle de véhicule;

- La forme de financement (contrat de financement ou location);

- La période de financement ou de location (la recherche a été faite pour des périodes de 48 mois et de 60 mois).

Toutes les variations ont été intégrées à une matrice de 2 860 points de données, puis prises en considération dans les coûts de propriété de chaque véhicule, par province et par territoire.

Pour l’étude actuelle, tous les modèles de véhicules étudiés offraient des taux d’intérêt établis par le constructeur pour un financement de quatre ans et de cinq ans. Toutefois, même si tous les constructeurs offraient des taux de location subventionnés, certains d’eux n’offraient pas ces taux pour certains modèles dans le cas des périodes de location de quatre ans et de cinq ans. Dans de tels cas, nous avons utilisé les taux moyens du marché (ceux des institutions financières ou des sociétés tierces de crédit-bail).

Tous les taux d’intérêt moyens annuels (financement et crédit-bail) variaient de 1,09 % à 7,91 % pour les taux subventionnés des constructeurs, tandis que les taux d’intérêt des tiers étaient d’environ 10,00 %. Le taux d’intérêt moyen des contrats de financement était de 4,33 % (une baisse par rapport à 5,13 % l’année dernière), tandis que le taux de crédit-bail était de 6,07 % (une baisse par rapport à 7,58 % l’année dernière). Dans l’ensemble, les taux d’intérêt sont plus bas par rapport à l’année dernière.

4.1.6 Taxes de vente

Les taxes de vente fédérales et provinciales (TPS, TVP, TVQ, TVH) s’appliquent au coût entier d’un véhicule neuf, selon la méthode de taxation de chaque province ou territoire. Les taxes de vente s’appliquent à ce qui suit :

- Les intérêts imputés pour le financement ou la location;

- Certains frais et droits;

- Les pièces et la main-d’œuvre pour tous les travaux; d’entretien préventifs et de réparation ainsi que les pneus.

Qu’un véhicule soit acheté au comptant, financé ou loué, les taxes s’appliquent différemment. Dans le cas des achats au comptant et des contrats de financement, le prix complet d’un véhicule neuf est assujetti à la taxe de vente, tandis que, dans le cas des véhicules loués, la taxe de vente n’est appliquée qu’aux paiements de location mensuels (y compris la taxe sur les intérêts).

Les taxes de vente ont été prises en considération dans tous les calculs de façon à tenir compte de manière exacte des coûts directs pour l’utilisateur final d’un véhicule. Le tableau suivant présente les taux de la TPS, de la TVP, de la TVQ et de la TVH combinées qui s’appliquent à chaque province et à chaque territoire pour la période pertinente par rapport à l’étude actuelle.

|

Taxes de vente au Canada par province et territoire |

Taxes de vente combinées |

|---|---|

|

Alberta |

5 % |

|

Colombie-Britannique |

12 % |

|

Île du Prince-Édouard |

15 % |

|

Manitoba |

12 % |

|

Nouveau-Brunswick |

15 % |

|

Nouvelle-Écosse |

14 % |

|

Nunavut |

5 % |

|

Ontario |

13 % |

|

Québec |

14,975 % |

|

Saskatchewan |

11 % |

|

Terre-Neuve-et-Labrador |

15 % |

|

Territoires du Nord-Ouest |

5 % |

|

Yukon |

5 % |

4.1.6.1 Taxes sur le carburant

Les prix du carburant indiqués à la pompe comprennent toutes les taxes, ce qui est la norme partout au Canada. Le carburant est habituellement assujetti aux taxes fédérales, provinciales ainsi que régionales. Environ le tiers du prix payé à la pompe est composé de ce qui suit :

- La taxe d’accise fédérale;

- La TPS, la TVH, la TVP ou la TVQ;

- La taxe provinciale sur le carburant;

- La taxe sur le carbone;

- La taxe sur le transport en commun (dans certaines provinces).

Tous les prix des carburants qui sont présentés dans cette étude comprennent toutes les taxes.

4.1.6.2 Taxes sur les primes d’assurance

Les taxes de vente régulières (TPS/TVP/TVQ/TVH) ainsi que les taxes supplémentaires particulières aux assurances s’appliquent différemment aux primes d’assurance au Canada, selon chaque province ou territoire. Les primes d’assurance présentées dans cette étude comprennent toutes les taxes applicables.

4.1.6.3 Changements récents et à venir au taux de taxation

Nous avons consulté directement toutes les sources publiques pertinentes pour déterminer s’il y a des changements imminents aux taux de taxation à l’échelle du Canada dans un avenir rapproché. À l’heure actuelle, aucun autre changement aux taxes de vente n’a été enregistré au Canada. Toutefois, il convient de souligner que le gouvernement de la Nouvelle-Écosse a réduit de 1 % la portion provinciale de la taxe de vente, depuis le 1er avril 2025, ce qui a fait passer la TVH de 15 % à 14 %.

Pour chaque mise à jour sur les prix du carburant subséquente de la présente étude, on effectuera de nouveau une recherche pour toutes les provinces et tous les territoires du Canada afin de déterminer si les montants de taxe ont changé ou si des changements sont prévus à l’avenir.

4.1.7 Valeurs de revente (revente de véhicules)

Afin d’évaluer avec exactitude les coûts totaux de la propriété d’un véhicule, on a réalisé une analyse de chaque véhicule étudié afin de projeter les valeurs de revente pour des périodes de conservation de quatre et de cinq ans. Les valeurs de revente ont été extraites des données du marché de revente pour le modèle de véhicule identique ou semblable. La recherche était fondée sur ce qui suit :

- Des véhicules de quatre ans comptant un kilométrage d’environ 80 000 km;

- Des véhicules de cinq ans comptant un kilométrage d’environ 100 000 km.

Les valeurs ont été extraites du Canadian Black Book, une norme de l’industrie pour l’établissement de la valeur des véhicules d’occasion, et elles ont été soutenues par des consultations auprès de revendeurs de véhicules spécialisés, ainsi que par d’autres outils pertinents. Les valeurs finales ont été projetées pour ce qui suit :

- Des périodes de conservation de 4 ans et de 5 ans;

- Chaque province et chaque territoire du Canada;

- Chaque véhicule étudié, en supposant que le véhicule présentait un état moyen.

En moyenne, la valeur de revente des véhicules a augmenté d’environ 4,5 %, soit près de deux fois plus que l’augmentation du prix des véhicules neufs. Les tensions commerciales et les droits de douane imposés par les États-Unis ont eu un impact sur la disponibilité et le coût des véhicules neufs au Canada, ce qui a eu pour conséquence de les rendre temporairement moins disponibles et d’augmenter l’incertitude générale pour les consommateurs. Cela a entraîné une augmentation de la demande envers les véhicules d’occasion, ce qui a exercé une pression à la hausse sur les prix de revente.

Les valeurs de revente ont été intégrées différemment à l’analyse de la dépréciation selon le type d’acquisition, comme suit :

- Pour les achats au comptant, les valeurs de revente ont été soustraites du coût total initial d’un véhicule neuf.

- Pour les contrats de financement, nous avons suivi l’hypothèse selon laquelle les propriétaires de véhicule procèdent à un achat avec reprise de leur ancien véhicule ou vendent autrement celui-ci, puis utilisent le montant pour compenser partiellement le paiement du véhicule neuf, et donc réduire le coût total des intérêts.

- Dans le cas des locations de véhicules, toutefois, la valeur de revente réelle du véhicule n’est pratiquement pas pertinente. Habituellement, les donneurs à bail fondent leurs calculs de la dépréciation sur les valeurs résiduelles projetées qui sont établies directement par les constructeurs. Nous avons réalisé une recherche exhaustive afin de déterminer ces valeurs résiduelles pour tous les véhicules étudiés, et ce, en compilant une matrice de 1 430 points de données dans le but de calculer avec exactitude les coûts de location totaux. Par rapport à l’année précédente, les valeurs résiduelles moyennes ont diminué d’environ 1,9 %. Les valeurs résiduelles présentent des variations selon les facteurs suivants :

- Le modèle de véhicule;

- Les périodes de conservation (4 ans et 5 ans);

- La configuration du modèle.

4.1.8 Calculs des coûts totaux de propriété

Pour chaque province et chaque territoire, les coûts totaux de propriété ont été calculés pour ce qui suit :

- Chaque véhicule étudié;

- Les trois méthodes d’acquisition (achat au comptant, contrat de financement et location);

- Des périodes de conservation de 4 ans et de 5 ans.

Une moyenne pondérée a ensuite été calculée pour tous les véhicules étudiés afin de produire un coût de propriété finale par province et par territoire. Tous les montants ont été convertis et exprimés en dollars par kilomètre.

Les 3 tableaux suivants présentent une ventilation détaillée des coûts de propriété d’un véhicule au Canada en dollars par kilomètre, par catégorie de véhicule ainsi que sur des périodes de conservation de 4 ans et de 5 ans, divisés par coûts de dépréciation, coûts de financement (intérêts) et taxes de vente, en plus de présenter une moyenne pondérée d’après les chiffres de vente de véhicules.

|

Dépréciation |

Compacte |

Multiseg./VUS compact |

Multiseg./ VUS interm. |

Électrique à batterie / hybride rechargeable |

Moyenne Pondérée |

|---|---|---|---|---|---|

|

Propriété de 4 ans |

0,124 $ |

0,163 $ |

0,289 $ |

0,296 $ |

0,183 $ |

|

Propriété de 5 ans |

0,126 $ |

0,159 $ |

0,275 $ |

0,282 $ |

0,178 $ |

|

0,180 $ |

|||||

|

Intérêts |

Compacte |

Multiseg./VUS compact |

Multiseg./ VUS interm. |

Électrique à batterie / hybride rechargeable |

Moyenne Pondérée |

|---|---|---|---|---|---|

|

Propriété de 4 ans |

0,026 $ |

0,027 $ |

0,050 $ |

0,051 $ |

0,032 $ |

|

Propriété de 5 ans |

0,030 $ |

0,032 $ |

0,060 $ |

0,058 $ |

0,037 $ |

|

0,034 $ |

|||||

|

Taxe De Vente à l’Acquisition |

Compacte |

Multiseg./ VUS compact |

Multiseg./ VUS interm. |

Électrique à batterie / hybride rechargeable |

Moyenne Pondérée |

|---|---|---|---|---|---|

|

Propriété de 4 ans |

0,043 $ |

0,049 $ |

0,075 $ |

0,075 $ |

0,053 $ |

|

Propriété de 5 ans |

0,035 $ |

0,041 $ |

0,063 $ |

0,062 $ |

0,044 $ |

|

0,049 $ |

|||||

Remarque : Les moyennes pondérées totales sont arrondies à la troisième décimale.

4.1.9 Coûts du changement de propriété par rapport à l’année dernière

La combinaison de l’augmentation de la valeur de revente des véhicules d’occasion et de la baisse des taux d’intérêt, compensée en partie seulement par une légère augmentation des prix de vente au détail des véhicules neufs, a entraîné une diminution de 1,9 % du coût total de propriété par rapport au rapport de l’année dernière. Cette situation a eu un effet global à la baisse sur les taux de remboursement dans l’ensemble du Canada, bien qu’elle ait été compensée par une augmentation des coûts d’entretien et d’assurance. La variation du coût de propriété entre les provinces et les territoires est restée minime.

4.2 Frais d’immatriculation des véhicules

L’immatriculation des véhicules et des plaques est sous réglementation provinciale. Chaque province et territoire est doté d’un organe de réglementation régissant les règles et les coûts de l’immatriculation. Les frais d’immatriculation sont habituellement facturés annuellement sous forme de renouvellement. Dans certaines provinces, certains frais sont facturés une seule fois au moment de l’immatriculation initiale du véhicule.

Nous avons effectué une étude complète de ces coûts en communiquant avec toutes les autorités provinciales et territoriales appropriées. Aucune taxe supplémentaire ne s’ajoute aux frais d’immatriculation, car les paiements sont versés directement à des organismes gouvernementaux. Les termes immatriculation et octroi de permis s’emploient indifféremment dans la présente étude.

Les frais d’immatriculation varient selon les facteurs suivants :

- La province ou le territoire;

- La catégorie de véhicule;

- Certains autres paramètres (le poids du véhicule, la cylindrée et la consommation excessive de carburant, etc.).

Tous ces coûts ont été intégrés aux calculs pour chaque province et chaque territoire. Les frais d’immatriculation annuels varient en moyenne entre 0 $ en Ontario et 348 $ au Québec, et ils contribuent à une moyenne pondérée de 0,006 $ le kilomètre pour l’ensemble du Canada.

Le tableau suivant indique les frais d’immatriculation annuels utilisés dans l'étude pour les dix provinces et pour les trois territoires.

|

Province/territoire |

Frais d’immatriculation annuels |

Frais d’immatriculation |

|---|---|---|

|

Alberta |

100 $ |

0,005 $ |

|

Colombie-Britannique |

61 $ |

0,003 $ |

|

Île-du-Prince-Édouard |

130 $ |

0,007 $ |

|

Manitoba |

126 $ |

0,006 $ |

|

Nouveau-Brunswick |

165 $ |

0,008 $ |

|

Nouvelle-Écosse |

125 $ |

0,006 $ |

|

Nunavut |

60 $ |

0,003 $ |

|

Ontario |

0 $ |

0,000 $ |

|

Québec |

348 $ |

0,017 $ |

|

Saskatchewan |

68 $ |

0,003 $ |

|

Terre-Neuve-et-Labrador |

90 $ |

0,005 $ |

|

Territoires du Nord-Ouest |

83 $ |

0,004 $ |

|

Yukon |

54 $ |

0,003 $ |

4.2.1 Remarque au sujet du Québec

Il est à noter qu’au Québec, une assurance de responsabilité pour dommages corporels doit être contractée au cours du processus annuel d’immatriculation des véhicules. Voilà pourquoi les frais d’immatriculation au Québec sont généralement plus élevés que ceux des autres provinces et territoires. De plus, les municipalités de la région du Grand Montréal ont vu une augmentation importante de la taxe sur l’immatriculation des véhicules qui est perçue pour financer le réseau de transport en commun depuis 2021. La taxe sur l’immatriculation des véhicules dans la région du Grand Montréal passera de 59 $ à 150 $ par année en 2025, ce qui entraînera une hausse du coût total de l’immatriculation.

4.3 Frais d’assurance des véhicules

4.3.1 Réglementation de l’assurance automobile

Les taux d’assurance varient grandement à l’échelle du Canada, principalement en raison des lois provinciales différentes qui déterminent la responsabilité en cas d’accident de véhicule, la subrogation ou les polices de responsabilité sans égard à la faute. L’assurance automobile est offerte par des assureurs privés en Alberta, en Ontario ainsi que dans les quatre provinces atlantiques et les trois territoires. Le Québec dispose toutefois d’un système hybride où l’assurance de responsabilité pour dommages corporels est offerte par la Province par l’intermédiaire de son processus d’immatriculation des véhicules, tandis que la responsabilité civile est offerte par des assureurs privés. En revanche, les provinces de la Colombie-Britannique, du Manitoba et de la Saskatchewan disposent d’une assurance automobile publique obligatoire, offerte exclusivement par des organismes du gouvernement provincial.

4.3.2 Variabilité des primes d’assurance

Les taux des primes d’assurance varient considérablement, non seulement d’une province à l’autre, mais aussi selon un nombre substantiel d’autres paramètres liés aux caractéristiques personnelles du conducteur assuré ainsi qu’au véhicule assuré. Quand l’assurance est offerte par le privé, les primes d’assurance varient elles aussi considérablement d’un assureur à l’autre.

4.3.3 Analyse des primes d’assurance dominantes

Nous avons effectué une recherche approfondie des taux de prime d’assurance prédominants actuels pour le fonctionnaire moyen afin que les nombres s’harmonisent aux conditions actuelles du marché ainsi qu’à certaines publications récentes de l’industrie. Les mesures prises pour déterminer les taux d’assurance utilisés dans la présente étude ont été les suivantes :

- Les renseignements les plus récents sur les primes d’assurance moyennes payées dans chaque province et territoire ont été recueillies auprès de l’Agence statistique d’assurance générale (ASAG), du Groupement des assureurs automobiles (GAA), de l’Insurance Corporation of British Columbia (ICBC), de la Manitoba Public Insurance (MPI) et de la Saskatchewan Government Insurance (SGI) afin de constituer une base de référence du secteur pour chaque province et territoire du Canada. On a également appliqué dans les calculs le taux d’inflation des primes d’assurance automobile publié par Statistique Canada.

- Compte tenu des spécificités de la présente étude et des caractéristiques démographiques du fonctionnaire moyen, on a ajouté un facteur de variabilité admissible aux primes de référence du secteur pour établir les taux d’assurance courants à utiliser dans l’étude. Le facteur de variabilité tient compte de ce qui suit :

- La différence entre le conducteur/véhicule moyen au Canada et le fonctionnaire moyen ainsi que la sélection de véhicules dans l’étude;

- Toute réduction potentiellement applicable qu’un conducteur canadien moyen pourrait obtenir (par exemple, des réductions en cas de combinaison de l’assurance automobile et de l’assurance habitation, des réductions basées sur le score de crédit), que cette étude n’a pas pu prendre en compte directement.

- Les taux calculés ont ensuite été justifiés, dans la mesure du possible, par des devis obtenus sur la base d’un fonctionnaire moyen, comme le décrit la section 3.1. Nous avons demandé plus de 150 soumissions en fonction de ces données démographiques établies directement à partir d’assureurs privés, en plus de courtiers d’assurance. Dans le cas des provinces offrant une assurance publique, on a utilisé les données disponibles des instances gouvernantes.

Le tableau suivant indique les primes d’assurance moyennes pour les dix provinces et les trois territoires ainsi qu’une comparaison avec les primes d’assurance publiées dans l’étude de l’année dernière, et ce, à des fins de comparaison directe (les primes annuelles moyennes ont été arrondies vers le haut aux 25 dollars les plus près).

|

Province/territoire |

Primes d’assurance actuelles |

Frais d’assurance ($/km) |

Primes d’assurance selon le rapport annuel |

|---|---|---|---|

|

Alberta |

2 325 $ |

0,116 $ |

2 250 $ |

|

Colombie-Britannique |

1 575 $ |

0,079 $ |

1 525 $ |

|

Île-du-Prince-Édouard |

1 375 $ |

0,069 $ |

1 275 $ |

|

Manitoba |

1 550 $ |

0,078 $ |

1 450 $ |

|

Nouveau-Brunswick |

1 575 $ |

0,079 $ |

1 525 $ |

|

Nouvelle-Écosse |

1 700 $ |

0,085 $ |

1 625 $ |

|

Nunavut |

1 925 $ |

0,096 $ |

1 800 $ |

|

Ontario |

2 575 $ |

0,129 $ |

2 350 $ |

|

Québec |

1 400 $ |

0,070 $ |

1 300 $ |

|

Saskatchewan |

1 475 $ |

0,074 $ |

1 350 $ |

|

Terre-Neuve-et-Labrador |

1 825 $ |

0,091 $ |

1 775 $ |

|

Territoires du Nord-Ouest |

1 925 $ |

0,096 $ |

1 825 $ |

|

Yukon |

1 600 $ |

0,080 $ |

1 525 $ |

Les valeurs obtenues par l’intermédiaire de la présente étude sont réputées représenter la réalité actuelle de la plage démographique établie. Les taux d’assurance varient entre 1 375 $ et 2 575 $, et la moyenne canadienne pondérée se situe à 0,099 $ le kilomètre. Une hausse modérée des primes d’assurance, de l’ordre de 3 % à 10 %, a été observée dans l’ensemble des provinces et des territoires canadiens. La hausse la plus importante a été enregistrée en Ontario, où la prime a augmenté de 225 $, soit de 9,6 %, par rapport à l’année dernière.

5. Analyse des dépenses variables

5.1 Dépenses en carburant

Les dépenses en carburant sont directement reliées à trois facteurs principaux : l’emplacement de l’achat, la consommation de carburant du véhicule et la période de l’année. L’étude actuelle est centrée sur les prix de l’essence à l’échelle du Canada, lesquels sont fortement liés aux variations du marché énergétique mondial.

Le présent rapport vise à fournir une vue d’ensemble de la situation actuelle des marchés et à présenter les dernières estimations et prévisions pertinentes aux conditions du marché de l’énergie. Toutefois, comme pour les rapports précédents, il faudra examiner avec précaution les données disponibles en raison de l’évolution rapide des marchés mondiaux.

5.1.1 Contexte du marché énergétique

L’offre mondiale en pétrole brut continue de dépasser la demande, ce qui entraîne une augmentation des stocks mondiaux de pétrole brut et exerce une pression à la baisse sur les prix. Tandis que certains événements font planer l’incertitude sur l’offre, notamment les dernières sanctions contre le pétrole russe, le retard de la croissance économique mondiale indique un nouveau ralentissement de la demande, ce qui accentue le déséquilibre.

Au cours des trois derniers mois, les prix mondiaux du pétrole brut ont suivi, en moyenne, une légère tendance à la baisse. En août et au début du mois de septembre, le pétrole brut a connu une évolution latérale. Le West Texas Intermediate (WTI) a atteint un sommet le 26 septembre, pour clôturer à 65,72 $ US le baril, suivi d’une chute au prix le plus bas sur trois mois le 17 octobre, pour clôturer à 57,54 $ US le baril, soit une baisse d’environ 12,5 % en l’espace de trois semaines. Le Brent a suivi une évolution similaire, pour passer de 70,13 $ US le baril le 26 septembre à 61,01 $ US le 20 octobre, ce qui représente une baisse de 13,0 %. Au 7 novembre, le WTI s’élevait à 59,75 $ US le baril, tandis que le Brent s’établissait à 63,63 $ US le baril.

Les prix de l’essence au Canada ont suivi les tendances générales du pétrole brut, tout en affichant des fluctuations plus modérées. Le prix moyen de l’essence au Canada a légèrement augmenté en septembre, et a atteint un sommet le 11 septembre à 1,532 $ le litre. Le prix est tombé à 1,369 $ le litre le 20 octobre, une baisse de 10,6 %. Toutefois, le prix moyen de l’essence sur trois mois est resté presque inchangé à 1,435 $ le litre comparativement à 1,440 $ le litre pour le trimestre dernier. Dans une perspective annuelle, le prix moyen sur trois mois au Canada était 7,7 % plus bas que pendant la même période de trois mois l’an dernier, où il s’établissait en moyenne à 1,554 $ le litre.

5.1.1.1 Demande de pétrole brut dans le monde

L’économie mondiale a montré des signes de ralentissement modéré au second semestre de 2025. Selon les Perspectives de l’économie mondiale (PEM) publiées en octobre 2025 par le Fonds monétaire international (FMI), on prévoit que la croissance du produit intérieur brut (PIB) ralentisse pour passer de 3,3 % en 2024 à 3,2 % en 2025 et même à 3,1 % en 2026. Bien qu’il y ait une amélioration par rapport à la mise à jour des PEM de juillet, les prévisions restent inférieures aux projections des PEM d’octobre 2024. Le ralentissement reflète les vents contraires liés à l’incertitude et au protectionnisme, même si le choc tarifaire de ce printemps a été moins important que ce qui avait initialement été prévu. Comme le note le FMI : « Les accords et remises à plat qui ont suivi l’application de la hausse des droits de douane par les États-Unis en février ont certes calmé le jeu, mais la stabilité et la trajectoire de l’économie mondiale restent soumises à une profonde incertitude. »

On s’attend à ce que les économies avancées, en tant que groupe, connaissent une croissance de 1,6 % cette année ainsi que l’année prochaine, un taux de croissance inférieur à celui de 1,8 % en 2024. L’économie américaine devrait connaître une croissance de 2,0 % en 2025 et de 2,1 % en 2026. Par rapport aux projections des PEM du FMI de l’automne dernier, la croissance américaine a été revue à la baisse tandis que l’inflation a augmenté, ce qui reflète l’impact négatif des politiques commerciales de l’administration. Le FMI estime que le taux effectif des droits de douane américains est d’environ 19 % et que l’évolution de la politique commerciale continue de faire peser une grande incertitude sur l’économie mondiale. Notamment, les contre-mesures prises par les partenaires commerciaux des États-Unis ont été limitées et ont à peine modifié les taux de droits de douane effectifs sur les importations américaines. Si les politiques commerciales américaines semblent avoir eu un effet limité sur les perspectives jusqu’à présent, le FMI note que d’autres facteurs masquent leurs effets. Premièrement, les politiques d’immigration américaines compensent la réduction de la demande en main-d’œuvre, ce qui maintient les taux de chômage relativement stables malgré une baisse importante du nombre d’emplois créés. Deuxièmement, le boom de l’intelligence artificielle pousse les marchés financiers à la hausse.

L’économie de la zone euro a également subi un ajustement à la hausse de 0,2 point de pourcentage, en raison d’une forte demande intérieure, et la croissance pour 2025 est maintenant projetée à 1,2 %. Toutefois, les exportations ont continué de diminuer et la récente appréciation de l’euro par rapport au dollar américain nuit à leur aspect concurrentiel sur les marchés mondiaux. Les perspectives de la zone euro pour 2026 ont été légèrement réduites et restent à 1,1 %.

L’économie canadienne s’adapte à la nouvelle réalité commerciale avec les États-Unis. Les exportations ont chuté et les investissements des entreprises ont diminué. La restructuration de l’économie fait augmenter les coûts et exerce une pression à la hausse sur l’inflation. La Banque du Canada, dans son Rapport sur la politique monétaire (RPM) d’octobre 2025, note que l’incertitude persistante sur les relations commerciales pèse sur les perspectives. L’économie s’est contractée de 1,6 % au deuxième trimestre de 2025 en raison des effets des droits de douane et de l’incertitude croissante de l’environnement des affaires. La Banque du Canada prévoit que la croissance du produit intérieur brut (PIB) sera faible au second semestre de 2025, avec une moyenne d’environ 0,75 %. Cela est soutenu par les dépenses des ménages et des gouvernements, malgré la baisse des exportations et des investissements des entreprises. En général, la Banque prévoit que le taux de croissance de cette année sera de 1,2 % et que celui de 2026 sera de 1,1 %. À titre de comparaison, avant l’annonce des droits de douane, la Banque avait prévu une croissance de 1,8 % pour les deux années. La Banque estime que le taux moyen des droits de douane américains sur le Canada était de 5,9 % en octobre, tandis que le taux des droits de douane canadiens sur les États-Unis était d’environ 1,0 %, ce qui représente une augmentation importante par rapport aux taux respectifs de 0,1 % et de 0,0 % enregistrés l’an dernier. Tandis que l’inflation était proche de l’objectif, autour de 2,0 % durant l’été, elle est passée à 2,4 % en septembre et en octobre. En comparaison, les perspectives du FMI pour le Canada restent inchangées pour 2025, à 1,2 %, et ont subi un léger ajustement à la hausse de 0,1 point de pourcentage pour 2026, à 1,5 %.

Les marchés émergents et les économies en développement devraient enregistrer une croissance de 4,2 % cette année et de 4,0 % l’an prochain. Bien que la Chine ait été frappée par les droits de douane américains les plus élevés jusqu’à présent, elle a pu largement compenser leur impact en réorientant ses exportations vers d’autres partenaires asiatiques et européens et en bénéficiant d’une dépréciation du dollar américain. En conséquence, les prévisions de croissance de la Chine restent inchangées à 4,8 % pour 2025 et à 4,2 % pour 2026. Néanmoins, le FMI note que les perspectives de la Chine restent faibles en raison des difficultés du secteur immobilier et des signes qui indiquent que les subventions à grande échelle accordées au secteur manufacturier ont atteint leur limite.

Les risques qui pèsent sur les perspectives demeurent orientés vers la baisse. L’incertitude prolongée en matière de politique commerciale pourrait freiner la consommation et l’investissement. Une nouvelle escalade des mesures protectionnistes pourrait supprimer les investissements et perturber les chaînes d’approvisionnement. Le FMI note également qu’une hausse des marchés boursiers résultant du boom des investissements dans l’intelligence artificielle et les risques possibles d’un optimisme exacerbé pourraient conduire à des baisses de prix à terme. En outre, les pressions exercées sur l’indépendance des principales institutions économiques, telles que les banques centrales, pourraient éroder la confiance du public dans la crédibilité des politiques et compromettre la prise de décisions économiques saines et la capacité de contribuer à stabiliser les chocs économiques de grande ampleur.

Par conséquent, les perspectives de la demande en pétrole brut restent variées. Selon le rapport Monthly Oil Market Report (MOMR) de novembre 2025, les projections de l’OPEP restent inchangées par rapport à il y a trois mois, tandis que la demande mondiale s’établit en moyenne à 105,1 millions de barils par jour (Mb/j) cette année, avant de monter davantage pour atteindre 106,5 Mb/j en 2026. À titre de comparaison, l’Energy Information Administration (EIA) des É.-U. estime que la consommation mondiale de pétrole devrait atteindre une moyenne de 104,1 Mb/j cette année et augmenter à 105,2 Mb/j en 2026.

5.1.1.2 Approvisionnement mondial en pétrole brut

L’affaiblissement de la demande mondiale n’a pas été compensé par une réduction de la production – en fait, l’offre a augmenté. Le marché atteint un point de surproduction continue, tandis que l’offre dépasse constamment la demande. Les stocks augmentent et deviennent plus coûteux, ce qui entraîne une baisse du prix du pétrole brut.

Selon diverses estimations, l’offre dépasse la demande d’environ 2,0 % cette année. Cette tendance devrait se poursuivre l’année prochaine. Selon les estimations de l’Agence internationale de l’énergie (AIE), l’excédent de production sera de 2,3 millions de barils par jour (Mb/j) cette année. À titre de comparaison, les estimations de l’offre excédentaire de l’Energy Information Administration (EIA) des États-Unis s’élèvent à 1,9 Mb/j en 2025. Pour 2026, l’EIA des États-Unis prévoit un excédent moyen de 2,2 Mb/j, tandis que l’AIE prévient que le rythme de l’excédent pourrait atteindre 4,1 Mb/j, soit près de 4 % de l’offre mondiale.

Globalement, selon l’EIA des États-Unis, la production mondiale augmente régulièrement, pour passer de 103,2 Mb/j en 2024 à 106,0 Mb/j en 2025 et à 107,4 Mb/j en 2026, le Canada, les États-Unis, le Brésil et la Guyane contribuant à 75 % de la croissance mondiale totale en 2025 et à 67 % en 2026. L’AIE estime que la production mondiale s’élèvera en moyenne à 106,3 Mb/j en 2025, avant d’atteindre 108,7 Mb/j en 2026.

Selon le dernier rapport Short-Term Energy Outlook (STEO) publié par l’EIA des États-Unis, la production américaine de pétrole devrait atteindre 13,6 Mb/j et rester à ce niveau en 2026, une hausse de 3,0 % par rapport à la production moyenne de 13,2 Mb/j l’an dernier. De même, les dernières données disponibles de la Régie de l’énergie du Canada indiquent que le Canada devrait produire en moyenne 5,2 Mb/j de pétrole cette année, soit une augmentation de plus de 2,0 % par rapport au niveau de production de l’année dernière. Le Canada reste le quatrième fournisseur mondial de pétrole brut après les États-Unis, l’Arabie saoudite et la Russie, et figure parmi les principaux moteurs de la croissance en 2025 et 2026.

Entre avril et septembre 2025, le groupe OPEP et ses alliés a levé ses réductions volontaires de production de 2,2 Mb/j, qui étaient en vigueur depuis novembre 2023. Le 2 novembre, le groupe a confirmé son intention d’augmenter ses objectifs de production de 137 000 barils supplémentaires par jour à partir de décembre 2025. En même temps, le groupe a annoncé son intention de suspendre toute nouvelle augmentation de la production jusqu’en mars 2026, en raison de la baisse de la demande saisonnière prévue pour l’hiver prochain.

Sous l’effet de la forte production et de l’affaiblissement de la demande, les stocks mondiaux de pétrole brut ont fortement augmenté au cours des derniers mois. Comme l’indique l’Agence internationale de l’énergie (AIE) dans son Rapport sur le marché pétrolier de novembre 2025, les stocks mondiaux de pétrole ont augmenté de 77,7 millions de barils en septembre, soit environ 2,6 Mb/j. Au cours des neuf premiers mois de l’année, les stocks observables ont augmenté de 313 millions de barils, soit 1,15 Mb/j en moyenne, ce qui représente une augmentation importante et soutenue des stocks. Selon le dernier rapport STEO de l’EIA des États-Unis de novembre 2025, les stocks de fin d’année de l’OCDE devraient augmenter d’environ 6,7 % par rapport à 2024 et de 8,7 % supplémentaires en 2026. L’augmentation des stocks signifie que le stockage du pétrole devient de plus en plus coûteux, ce qui exerce une pression à la baisse sur les prix mondiaux du pétrole brut, comme on l’a observé récemment.

Les inquiétudes qui concernent l’offre du Moyen-Orient et de la Russie ont partiellement contrebalancé l’augmentation de la production mondiale. À la fin de l’été, l’escalade des tensions entre l’Iran et Israël a soutenu les prix mondiaux du pétrole brut. Plus tard à l’automne, en citant les tentatives infructueuses d’accord de paix en Ukraine, les États-Unis ont annoncé des sanctions à l’encontre de deux des plus grandes entreprises pétrolières russes, Rosneft et Lukoil. Les deux entreprises produisent plus de la moitié du pétrole russe et fournissent environ 25 % des revenus du gouvernement russe. Les deux entreprises exportent ensemble 3,1 Mb/j, ce qui représente environ 3 % de l’offre mondiale. Les nouvelles mesures interdisent aux personnes et entités américaines d’effectuer des transactions avec eux et leurs filiales. Les sanctions prendront pleinement effet le 21 novembre 2025. Néanmoins, les effets de ces sanctions ont déjà commencé à se faire sentir : les recettes pétrolières de la Russie diminuent, les stocks augmentent et les remises sur le pétrole russe se creusent par rapport au prix de référence du Brent. Le pétrole brut de l’Oural, référence du pétrole brut russe, se vendait avec un rabais d’environ 2,25 $ US le baril au début de l’année. Ce rabais s’est multiplié par plus de huit pour atteindre 19,30 $ US le baril 10 novembre. Les sanctions ont contraint les principaux raffineurs en Inde et en Chine à réduire, voire à supprimer, leurs importations de pétrole russe afin d’éviter des sanctions secondaires. Ces raffineurs se tournent désormais vers les fournisseurs de pétrole brut du Moyen-Orient, d’Amérique latine et des États-Unis

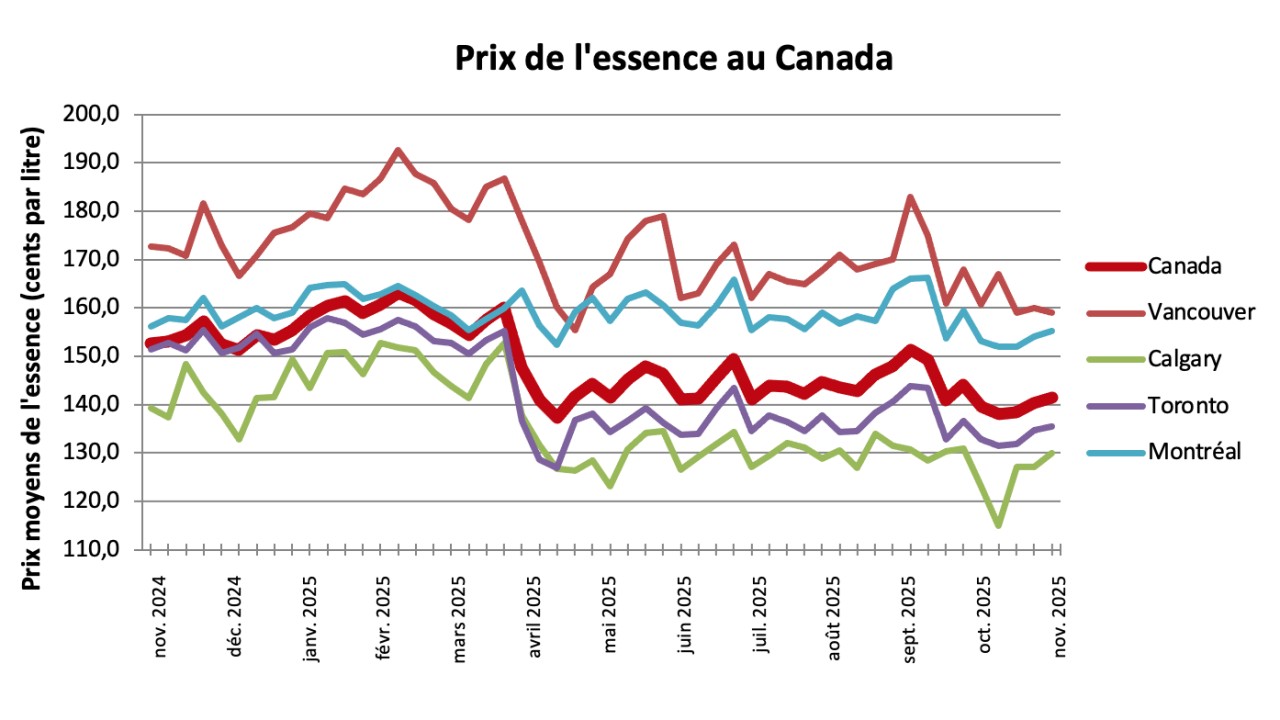

5.1.2 Prix de l’essence dans l’ensemble du Canada

Au cours des trois derniers mois, les prix de l’essence au Canada ont connu quelques fluctuations, qui correspondaient généralement aux variations des prix du pétrole brut. Toutefois, en moyenne, les prix de l’essence sont restés assez stables dans l’ensemble du pays. Au cours de la période septembre à novembre 2025, le prix moyen de l’essence au Canada était de 1,435 $ comparativement à 1,440 $ au cours des trois mois précédents, soit une légère baisse de 0,4 %. Les Provinces de l’Atlantique, ainsi que le Québec et la Saskatchewan, ont connu de légères augmentations allant de 0,06 % au Québec à 2,75 % au Nouveau-Brunswick. L’Ontario, l’Alberta, la Colombie-Britannique et le Manitoba ont enregistré des baisses allant de 0,15 % en Ontario à 1,15 % en Alberta. Les Territoires du Nord-Ouest ont connu une hausse de 1,39 %, tandis que le Nunavut et le Yukon ont connu des baisses de prix respectives de 0,32 % et 1,42 %.

Au Canada, les prix de l’essence incluent toutes les taxes applicables. Les prix varient beaucoup au pays, surtout en raison de la différence dans les types et les montants des taxes perçues sur le carburant dans les différentes provinces et les divers territoires. D’après Ressources naturelles Canada, la vaste majorité des véhicules légers qui se trouvent sur les routes canadiennes fonctionnent à l’essence. Nous avons donc fait une recherche sur les prix moyens de l’essence ordinaire qui sont facturés à la pompe. Les données sur le prix du carburant ont principalement été obtenues de Kalibrate (précédemment Kent Marketing) pour le compte de Ressources naturelles Canada, en fonction des prix quotidiens du carburant publiés pour 78 endroits dans l’ensemble du Canada. Ces données ont été vérifiées auprès d’autres bases de données qui font elles aussi un suivi des prix du carburant dans tout le Canada.

Conformément à la méthode de l’étude précédente, pour déterminer le prix moyen de l’essence par province ou territoire, la présente étude s’est servie d’une moyenne pondérée d’après la population pour mieux se conformer à la réalité. Ainsi, les centres urbains représentent une plus grande partie du prix total que les petites municipalités. Les prix ont fait l’objet d’un suivi quotidien (sauf les samedis, les dimanches et les jours fériés) partout au Canada.

On a extrait les données sur le prix de l’essence sur une période de trois mois (du 11 août au 7 novembre 2025) afin de refléter le mieux possible les prix en vigueur. Au cours de cette période, les prix de l’essence au Canada ont varié entre 1,127 $ à Calgary (Alberta), à 1,920 $ à Vancouver (Colombie-Britannique), pour une moyenne nationale de 1,435 $.

Le tableau qui suit donne les prix moyens sur trois mois de l’essence ordinaire pour chaque province et territoire, en dollars par litre, ainsi que les prix de l’essence tirés des rapports antérieurs, aux fins de comparaison.

|

Province/territoire |

Prix moyen actuel de l’essence ($/litre) |

Coût moyen actuel de l’essence ($/km) |

Mise à jour du 1er octobre 2025 ($/litre) |

Mise à jour du 1er juillet 2025 ($/litre) |

Mise à jour du 1er avril 2025 ($/litre) |

Rapport annuel du 1er janvier 2025 |

|---|---|---|---|---|---|---|

|

Alberta |

1,285 $ |

0,102 $ |

1,300 $ |

1,371 $ |

1,437 $ |

1,450 $ |

|

Colombie-Britannique |

1,632 $ |

0,129 $ |

1,637 $ |

1,716 $ |

1,752 $ |

1,723 $ |

|

Île-du-Prince-Édouard |

1,492 $ |

0,118 $ |

1,487 $ |

1,556 $ |

1,665 $ |

1,633 $ |

|

Manitoba |

1,322 $ |

0,105 $ |

1,334 $ |

1,416 $ |

1,387 $ |

1,338 $ |

|

Nouveau-Brunswick |

1,455 $ |

0,115 $ |

1,416 $ |

1,483 $ |

1,592 $ |

1,569 $ |

|

Nouvelle-Écosse |

1,435 $ |

0,114 $ |

1,431 $ |

1,496 $ |

1,594 $ |

1,576 $ |

|

Nunavut |

1,573 $ |

0,175 $ |

1,578 $ |

1,664 $ |

1,758 $ |

1,751 $ |

|

Ontario |

1,348 $ |

0,107 $ |

1,350 $ |

1,425 $ |

1,533 $ |

1,521 $ |

|

Québec |

1,557 $ |

0,123 $ |

1,556 $ |

1,566 $ |

1,586 $ |

1,573 $ |

|

Saskatchewan |

1,344 $ |

0,106 $ |

1,339 $ |

1,447 $ |

1,487 $ |

1,515 $ |

|

Terre-Neuve-et-Labrador |

1,526 $ |

0,121 $ |

1,511 $ |

1,591 $ |

1,681 $ |

1,671 $ |

|

Territoires du Nord-Ouest |

1,455 $ |

0,162 $ |

1,435 $ |

1,533 $ |

1,624 $ |

1,626 $ |

|

Yukon |

1,596 $ |

0,177 $ |

1,619 $ |

1,718 $ |

1,823 $ |

1,862 $ |

Les prix de l’essence au Nunavut sont habituellement fixés pour une année civile complète et présentent de rares fluctuations. La dernière mise à jour des prix a eu lieu le 1er avril 2025. La moyenne territoriale a alors été établie à 1,573 $ pour l’étude actuelle.

À titre d’illustration, le graphique suivant présente les prix de l’essence dans les principales régions métropolitaines pour une période d’un an (de novembre 2024 à novembre 2025).

Aussi à titre d’illustration, le graphique suivant présente les prix du pétrole brut de trois références – WTI (West Texas Intermediate), Brent et Western Canada Select (WCS) pour une période d’un an (de novembre 2024 à novembre 2025).

5.1.3 Consommation de carburant

Pour chacun des véhicules de l’étude, les données relatives à la consommation de carburant ont été extraites de l’outil qui détermine les normes relatives aux prix et aux spécifications des véhicules de l’industrie, Carbook Pro, étayées par l’ÉnerGuide de Ressources naturelles Canada. Dans le cas des modèles pour lesquels les données de l’année de modèle 2026 n’étaient pas disponibles, on a utilisé les données de 2025 s’appliquant à des tailles de moteurs semblables. Les données sur la consommation d’essence sont établies par les constructeurs de véhicules selon des essais normalisés, et elles sont publiées pour la conduite en ville et la conduite sur autoroute. Pour les véhicules électriques à batterie et hybrides rechargeables, Carbook Pro et l’ÉnerGuide fournissent des nombres pour la consommation de carburant en se servant d’un système d’équivalent-litre (eL/100 km), ce qui facilite ainsi la comparaison avec les véhicules à carburant traditionnel.

Dans les provinces où la majeure partie de la population vit dans de grands centres urbains (par exemple, l’Ontario), les véhicules sont plus souvent conduits dans des conditions de conduite de ville que dans des conditions de conduite sur autoroute. Compte tenu de ce fait, le pourcentage de conduite en ville par opposition à la conduite sur autoroute a été exprimé dans une proportion de 55/45 entre la ville et l’autoroute, ce qui se conforme à la méthodologie utilisée par l’ÉnerGuide. En revanche, dans le cas des territoires, une proportion inverse de 30/70 pour la ville et l’autoroute a été prise en considération en raison du caractère principalement rural des territoires ainsi que des longues distances à parcourir.

Le tableau suivant présente les données sur la consommation moyenne de carburant par catégorie de véhicule, en litres d’essence par cent kilomètres ainsi que les moyennes pondérées en fonction des ventes de véhicules depuis le début de l’année :

|

CONSOMMATION DE CARBURANT COMBINÉE |

Compacte |

Multiseg./ |

Multiseg./ |

Électrique à batterie/hybride rechargeable |

Camionnettes |

Moyenne pondérée |

|---|---|---|---|---|---|---|

|

Provinces |

7,0 |

8,3 |

10,7 |

3,3 |

- |

7,9 |

|

Territoires |

- |

7,9 |

10,1 |

- |

11,6 |

9,3 |

5.1.4 Calcul des dépenses en carburant

D’après une moyenne de 20 000 kilomètres par année et selon la méthode décrite ci-dessus, les auteurs de l’étude ont calculé des coûts moyens de carburant, par province ou par territoire, pour tous les véhicules à l’étude. Nous avons ensuite calculé les moyennes pondérées en fonction de la population afin d’obtenir les coûts en carburant de chaque province et territoire.

Les coûts en carburant représentent en moyenne 0,113 $ le kilomètre dans le coût global d’utilisation des véhicules, allant de 0,102 $ en Alberta à 0,177 $ au Yukon.

5.2 Dépenses d’entretien des véhicules

Afin de garder un véhicule en bon état de marche et de respecter toutes les exigences liées à la sécurité de conduite, il faut entretenir adéquatement les véhicules. L’entretien préventif comprend ce qui suit :

- L’entretien préventif (qui doit être réalisé régulièrement);

- Les réparations en dehors de la période de garantie du constructeur qui ne sont pas causées par des accidents;